Melden Sie sich für unseren kostenlosen Newsletter an und bleiben Sie bestens informiert! Erhalten Sie regelmäßig exklusive Angebote und wertvolle Finanznews, die Ihnen helfen, Ihr Geld noch erfolgreicher zu sparen und zu investieren.

Das erwartet Sie:

Starten Sie jetzt und machen Sie mehr aus Ihrem Geld!

Widerrufsbelehrung: Bei uns bleiben Sie stets informiert. Mit unserem kostenlosen Newsletter erhalten Sie die neusten Informationen rund um die Geldanlage direkt in Ihr Postfach. Wöchentlich auf dem Laufenden bleiben und eine Abmeldung ist jederzeit möglich.

Die Notwendigkeit, frühzeitig mit dem Sparen zu beginnen, um der Rentenlücke entgegenzuwirken, ist schon lange bekannt. Die Rentenlücke entsteht, da die gesetzliche Rente allein oft nicht ausreicht, um den gewohnten Lebensstandard im Alter aufrechtzuerhalten. Um diese Lücke zu schließen, stellt sich die Frage, wie viel monatlich zusätzlich für die private Altersvorsorge gespart werden und welcher Betrag idealerweise bereits angespart sein sollte.

Eine Analyse der voraussichtlichen Rentenlücke für verschiedene Altersklassen zeigt, wie viel 40- bis 60-Jährige bereits heute an Ersparnissen haben sollten, um ihren Lebensstandard im Alter abzusichern. Die Berechnungen basieren auf dem durchschnittlichen Einkommen in der Altersklasse und einem Rentenbezug von etwas mehr als 16 Jahren.

40-Jährige verdienen laut Stepstone im Durchschnitt 53.000 € brutto im Jahr. Das entspricht 2024 einem monatlichen Nettogehalt von 2.824 €. Für eine ledige Person ohne Kinder, die ab 25 Jahren konstant in die Rentenversicherung einzahlt, ergibt sich daraus eine voraussichtliche Netto-Rente von 1.534 € pro Monat. Um im Alter auf nichts verzichten zu müssen, fehlen schon im ersten Rentenjahr 1.290 € im Monat, über die gesamte Rentendauer und unter Berücksichtigung von Rentensteigerungen abzüglich Inflation durchschnittlich sogar 1.345 € im Monat. Wer mit 67 in Rente geht und anschließend etwas mehr als 16 Jahre Rente bezieht, dem fehlen hochgerechnet gut 264.000 €. Um diese Rentenlücke auszugleichen, ist schon mit 40 langfristiges und beharrliches Sparen angesagt. Wer ab sofort zehn Prozent seines monatlichen Netto-Einkommens zur Seite legt, kann bis zum Renteneintritt immerhin rund 93.00 € ansparen. Den Rest – 171.000 € – sollten 40-Jährige bereits auf dem Konto haben, um ihre Rentenlücke vollständig schließen zu können und ihren Lebensstil im Alter nicht einschränken zu müssen.

Wer sich gegen Ende der beruflichen Laufbahn bereits auf einen entspannten Ruhestand freuen möchte, sollte seine Schäfchen dafür bereits im Trockenen haben. 50-Jährigen fehlen zu ihrem letzten Gehalt durchschnittlich 1.313 € pro Monat, sodass sich bei ihnen eine Rentenlücke von 258.000 € aufsummiert. Sparen sie zehn Prozent ihres jeweiligen Nettogehalts, kommen noch 60.000 € zusammen – 198.000 € sollten sie also bereits im Alter von 50 Jahren auf dem Konto haben.

60-Jährige kommen mit einer Sparquote von 10 %des Nettogehaltes bis zur Rente mit 67 nur noch auf Ersparnisse in Höhe von 24.000 €. Bei einer Rentenlücke von rund 254.000 € sollten 60-Jährige dementsprechend bereits 221.000 € für einen finanziell sorgenfreien Ruhestand gespart haben.

Bei den Berechnungen handelt es sich um Durchschnittswerte für das Jahr 2024. Die jeweiligen Gehälter und Rentenansprüche können variieren – Einfluss auf die Zahlen haben etwa das Geschlecht, der Wohnort oder die Steuerklasse. Als Grundlage für die Berechnungen dienen die durchschnittlichen Bruttoeinkommen der jeweiligen Altersgruppen und die Angaben des Statistischen Bundesamts zur Lebenserwartung von heute 60-Jährigen in Deutschland. Für die Berechnung des Nettoeinkommens sowie der Nettorente wurde jeweils eine ledige Person mit Steuerklasse 1 und Wohnsitz in den alten Bundesländern angenommen. Die möglichen Ersparnisse beruhen auf einer Sparquote von 10 % des Nettogehalts. Die angegebene Rentenlücke wurde mit dem Raisin Pension-Cockpit berechnet. Angenommen wurde dabei ein Berufseinstieg mit 25, ein Renteneintrittsalter von 67 sowie eine Rentenbezugsdauer von 16,35 Jahren. In der Modellrechnung liegen die durchschnittlichen Rentensteigerungen mit 1,5 % stets unter dem langfristigen Inflationsziel der EZB (2 %). Die Daten wurden am 25.06.2024 erhoben.

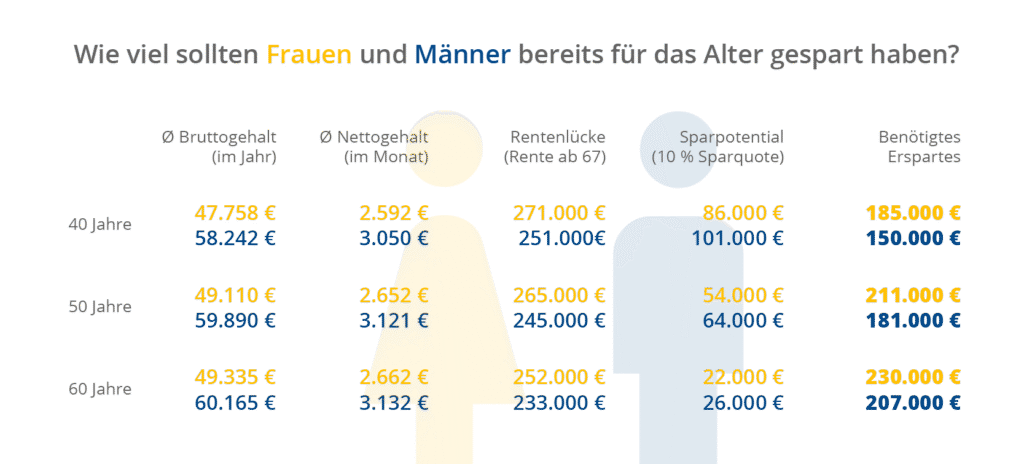

Frauen sind in Deutschland von einer Gehaltslücke zwischen den Geschlechtern (Gender Pay Gap) von 18 % betroffen (Stand: 2025). Zudem ist die statistische Lebenserwartung bei Frauen höher als bei Männern. Für die Rente bedeutet das: weniger Geld für einen längeren Zeitraum.

Umso relevanter ist es für Frauen, sich früh mit dem Thema Vermögensaufbau und Sparen auseinanderzusetzen. Doch wie viel sollten speziell Frauen im Monat sparen oder anlegen? Und wie viel Geld sollte sich idealerweise bereits heute auf dem Konto befinden, um die Rentenlücke vollständig schließen zu können?

Wir haben die potenzielle Rentenlücke für die einzelnen Altersklassen untersucht. Dabei gehen wir von einem Renteneintrittsalter von 67 Jahren sowie einer Lebenserwartung von 83 Jahren für Frauen und 79 Jahren für Männer aus.

Hinweis: Bei den Berechnungen handelt es sich um Durchschnittswerte für das Jahr 2024. Die jeweiligen Gehälter und Rentenansprüche können variieren – Einfluss auf die Zahlen haben etwa das Geschlecht, der Wohnort oder die Steuerklasse. Die möglichen Ersparnisse ergeben sich aus einer Sparquote von 10 % des durchschnittlichen Nettogehalts.

Während das Sparen risikoarm und Einlagen durch die EU-weite Einlagensicherung abgesichert sind, bestehen beim Investieren höhere Risiken, jedoch auch attraktivere Renditechancen beim langfristigen Vermögensaufbau. Das Investieren ist daher nicht als Alternative zum Sparen zu sehen, sondern als Ergänzung. Eine ausgewogene Kombination beider Ansätze kann dazu beitragen, finanzielle Sparziele effektiv zu verfolgen.

Ein diversifiziertes Portfolio kann dabei helfen, eine Balance zwischen Sicherheit und Wachstum zu finden. Neben dem Sparen eines Notgroschens auf einem Tagesgeldkonto, könnte beispielsweise für einen Teil des monatlichen Nettoeinkommens ein Sparplan genutzt werden, der in kostengünstige und breit gestreute Exchange Traded Funds (ETFs) investiert. Je nach Kursentwicklung könnte dadurch mehr Vermögen aufgebaut werden, als für das Schließen der Rentenlücke benötigt wird.

Beispiel:

Fließen 10 % eines durchschnittlichen monatlichen Nettoeinkommens kontinuierlich in einen Sparplan, der beispielsweise in kostengünstige und breit gestreute Exchange Traded Funds (ETFs) investiert, kann sogar deutlich mehr zusammenkommen, als benötigt wird, um die Rentenlücke zu schließen. 40-Jährige, die jeden Monat 10 % des Nettogehalts in einen ETF-Sparplan einzahlen, erreichen bis zum Renteneintritt mit 67 bei einer durchschnittlichen Rendite von sechs Prozent rund 220.000 €. Um die Rentenlücke von 264.000 €vollständig zu schließen, müssten dennoch bereits 44.000 € auf dem Konto liegen. Wer bereits mit 30 Jahren an die Rente denkt, erreicht mit einem durchschnittlichen Gehalt und einer Sparquote von 10 % so bis zum Renteneintritt stolze 420.000 €. Auch nach Abzug von Kapitalertragssteuern wäre die Rentenlücke damit vollständig gedeckt und einem finanziell sorgenfreien Ruhestand stünde nichts mehr im Wege.

Indem die Europäische Zentralbank im Sommer 2022 zum ersten Mal seit elf Jahren die Leitzinsen anhob und den negativen Einlagensatz auf Null setzte, hat sie die sogenannte Zinswende eingeläutet. Weitere Erhöhungen folgten. Trotz einiger Zinssenkungen im Jahr 2024 können Sparer nach wie vor von attraktiven Zinsen profitieren.

Bei WeltSparen erhalten Sie unter anderem Zugang zu attraktiven Tagesgeldern und Festgeldern aus Europa. Die Zinsen im EU-Ausland fallen dabei oft höher aus als bei deutschen Hausbanken. Somit können. Die EU-weite Einlagensicherung sichert Einlagen zudem bis zu 100.000 € pro Person und Bank ab.

Auf dem Girokonto erhalten Sparer derzeit trotz Zinswende kaum Zinsen auf das angesparte Geld. Aufgrund der Inflation verliert das Ersparte zusätzlich sukzessive an Kaufkraft.

Um einem möglichen Kaufkraftverlust durch steigende Preise entgegenzuwirken, kann das Geld auf Tages- oder Festgeldkonten zu attraktiven Zinsen angelegt werden. Wenn die Gewinne aus Zinsen prozentual höher als die aktuelle Inflationsrate sind oder diese zumindest annähernd ausgleichen, können Sparer den Wertverlust ihrer Ersparnisse einschränken.

Bei der Geldanlage an der Börse, also in Anlageklassen wie Anleihen, Aktien oder ETFs, spricht man vorrangig vom Investieren. Je höher die Renditechancen beim Investieren, desto höher sind die damit verbundenen Risiken. Aus diesem Grund kann es sinnvoll sein, die Geldanlage auf risikoarme und renditeorientierte Assets aufzuteilen und das Risiko breit zu streuen.

Das Sparen im Alltag ermöglicht das Erreichen langfristiger Sparziele und das Tätigen von Investitionen. Um diese Ziele zu erreichen, kann das gesparte Geld möglichst gewinnbringend angelegt werden. Es gibt verschiedene Möglichkeiten, finanzielle Ziele zu verfolgen und eine Grundlage für die eigene finanzielle Zukunft zu schaffen. Dazu zählen Sparprodukte wie Tages- und Festgeldkonten oder Investitionsmöglichkeiten am Kapitalmarkt, wie ETFs.

Beim Tagesgeld handelt es sich um eine flexible Form der Geldanlage: Sparer können jederzeit Ein- oder Auszahlungen tätigen. Das Konto wird variabel verzinst – das bedeutet, dass die kontoführende Bank den Zinssatz täglich nach oben oder nach unten anpassen kann. Neben der hohen Flexibilität unterliegt Tagesgeld der EU-weiten Einlagensicherung, die Einlagen bis zu 100.000 € pro Person und Bank absichert.

Bei der Geldanlage in Festgeld überlassen Sparer ihr Geld über eine fest vereinbarte Laufzeit der Bank. Je länger die Laufzeit, desto höher ist in der Regel der Zinsertrag. Während der Laufzeit ist das Geld nicht auszahlbar, was das Festgeldkonto weniger flexibel macht. Dafür werden Sparer jedoch mit Zinsen belohnt, die oft höher als beim Tagesgeldkonto sind. Zudem sind diese nicht variabel und unterliegen daher bis zum Laufzeitende keinen Schwankungen, was die Geldanlage planbar macht. Festgeld unterliegt ebenfalls der EU-weiten Einlagensicherung.

Risikohinweis: Jede Anlage am Kapitalmarkt ist mit Chancen und Risiken behaftet. Der Kurs der Anlagen kann steigen oder fallen. Im äußersten Fall kann es zu einem vollständigen Verlust des angelegten Betrages kommen. Alle ausführlichen Informationen können Sie unter Risikohinweise nachlesen.

Hinweis: Die Inhalte auf dieser Seite dienen der allgemeinen Information und stellen keine steuerliche Beratung dar. Für detaillierte Informationen oder zur individuellen Klärung steuerrechtlicher Fragen empfehlen wir die Hinzuziehung eines Steuerberaters oder einer anderen gemäß § 2 StBerG befähigten Person.