Die gesetzliche Einlagensicherung bei Festgeld und anderen Bankeinlagen ist innerhalb der Europäischen Union im Rahmen von EU-Richtlinien geregelt. Sie sehen bestimmte Mindestanforderungen für die Absicherung von Einlagen vor. In Deutschland ist dies das Einlagensicherungsgesetz. Andere EU-Staaten haben eigene Umsetzungsvorschriften. Durch die gesetzliche Einlagensicherung sind Einlagen innerhalb der gesamten EU bis zu einem Betrag von 100.000 € pro Person und Bank abgesichert.

Die gesetzliche Einlagensicherung innerhalb der Europäischen Union ist Ausdruck des politischen Willens, um die Einlagen von Privatpersonen und Unternehmen bei Banken und anderen Finanzinstituten vor Verlusten abzusichern. So können europäische Sparer vor den Folgen einer Bankenkrise oder einer finanziellen Schieflage der Banken bewahrt werden. Im Rahmen des gesetzlichen Einlagensicherungssystems sind Bankeinlagen, wie beispielsweise Geld auf Girokonten, Tagesgeld- oder Festgeldkonten, bis zu 100.000 € pro Person und Bank abgesichert. Über die gesetzliche Einlagensicherung hinaus bieten einige Institute eine zusätzliche freiwillige Einlagensicherung an. Dabei handelt es sich um ein System, bei dem Finanzinstitute, wie Banken oder Kreditgenossenschaften, freiwillig zusätzliche Sicherheitsmaßnahmen ergreifen, beispielsweise durch sogenannte Einlagensicherungsfonds. So können Einlagen ihrer Kunden über die gesetzlich vorgeschriebene Mindestabsicherung hinaus abgesichert werden.

Außerdem spielt die Staatsgarantie bei der Sicherheit eine wichtige Rolle, die jedoch in Deutschland noch nicht gesetzlich verankert ist. Diese Garantie bedeutet, dass der Staat im Falle eines Ausfalls oder einer Zahlungsunfähigkeit des Schuldners die Verbindlichkeiten übernehmen oder abdecken wird.

Die drei Säulen der Einlagensicherung:

Offizielle Bezeichnung:

Guarantee Fund for Financial Services

Website:

https://garantiefonds.belgium.be/nl

Anschrift:

Federale Overheidsdienst Financiën, Administratie van de Thesaurie, Administratie Betalingen, Garantiefonds, Kunstlaan 30, 1040 Brussel, Belgium

Sicherungsgrenze:

100.000 € pro Person und Bank

Höhe der Reserven:

5,39 Milliarden Euro (entspricht 1,80 % der gedeckten Einlagen)

Stand:

31.12.2023

Quelle:

https://www.eba.europa.eu/regulation-and-policy/recovery-and-resolution/deposit-guarantee-schemes-data#collapse2-1

Einlagen inklusive Zinserträge sind bis zu einem Betrag von 196.000 BGN pro Person und Bank gesetzlich durch den bulgarischen Einlagensicherungsfonds abgesichert. Dies entspricht ungefähr 100.000 €. Im Falle einer Auszahlung durch den Einlagensicherungsfonds erfolgt diese in Bulgarischen Leva (BGN). Insofern besteht ein Währungs-/Wechselkursrisiko.

Offizielle Bezeichnung:

Bulgarian Deposit Insurance Fund

Website:

http://dif.bg/en

Anschrift:

27 Vladayska Street, Sofia 1606, Bulgaria

E-Mail:

contact@dif.bg

Telefon:

+359 2 953 -1217 / -1318

Sicherungsgrenze:

196.000 BGN pro Person und Bank

Höhe der Reserven:

1,53 Milliarden Bulgarische Leva (entspricht 1,00 % der gedeckten Einlagen)

Stand:

31.12.2023

Quelle:

https://www.eba.europa.eu/regulation-and-policy/recovery-and-resolution/deposit-guarantee-schemes-data#collapse2-1

Offizielle Bezeichnung:

Entschädigungseinrichtung deutscher Banken GmbH

Zusätzlich je nach Bank variierende Deckung durch Mitgliedschaft im privaten Einlagensicherungsfonds des Bundesverbands deutscher Banken e. V.

Website:

http://www.edb-banken.de

Anschrift:

Entschädigungseinrichtung deutscher Banken, Burgstraße 28, 10178 Berlin, Deutschland

E-Mail:

info@edb-banken.de

Telefon:

+49 30 59 00 11 960

Sicherungsgrenze:

100.000 € pro Person und Bank

Höhe der Reserven:

5,32 Milliarden Euro (entspricht 0,80 % der gedeckten Einlagen)

Stand:

31.12.2023

Quelle:

https://www.eba.europa.eu/regulation-and-policy/recovery-and-resolution/deposit-guarantee-schemes-data#collapse2-1

Offizielle Bezeichnung:

Garantiformuen

Website:

https://fs.dk/

Anschrift:

Sankt Annæ Plads 13, 2. tv, 1250 Kopenhagen, Denmark

E-Mail:

mail@fs.dk

Sicherungsgrenze:

100.000 € pro Person und Bank

Höhe der Reserven:

8,80 Milliarden Dänische Kronen (entspricht 0,80 % der gedeckten Einlagen)

Stand:

13.12.2023

Quelle:

https://www.eba.europa.eu/regulation-and-policy/recovery-and-resolution/deposit-guarantee-schemes-data#collapse2-1

Offizielle Bezeichnung:

Guarantee Fund

Website:

http://www.tf.ee/eng

Anschrift:

Sakala 4 Tallinn 15030, Estonia

E-Mail:

tf@tf.ee

Telefon:

+372 6680 501

Sicherungsgrenze:

100.000 € pro Person und Bank

Höhe der Reserven:

327,79 Millionen Euro (entspricht 1,44 % der gedeckten Einlagen)

Stand:

31.12.2023

Quelle:

https://www.eba.europa.eu/regulation-and-policy/recovery-and-resolution/deposit-guarantee-schemes-data#collapse2-1

Offizielle Bezeichnung:

Deposit Guarantee Fund

Website:

https://rvv.fi/en/frontpage

Anschrift:

Työpajankatu 13, P.O. Box 70, 00581 Helsinki, Finland

E-Mail:

rahoitusvakausvirasto@rvv.fi

Telefon:

+358 295 253 500

Sicherungsgrenze:

100.000 € pro Person und Bank

Höhe der Reserven:

1,51 Milliarden Euro (entspricht 0,80 % der gedeckten Einlagen)

Stand:

31.12.2023

Quelle:

https://www.eba.europa.eu/regulation-and-policy/recovery-and-resolution/deposit-guarantee-schemes-data

Offizielle Bezeichnung:

Irish Deposit Guarantee Scheme

Website:

https://www.depositguarantee.ie

Anschrift:

Central Bank of Ireland, New Wapping Street, North Wall Quay, Dublin 1, Ireland

E-Mail:

info@depositguarantee.ie

Telefon:

+353 1890 777 777

Sicherungsgrenze:

100.000 € pro Person und Bank

Höhe der Reserven:

911,97 Millionen Euro (entspricht 0,64 % der gedeckten Einlagen)

Stand:

31.12.2023

Quelle:

https://www.eba.europa.eu/regulation-and-policy/recovery-and-resolution/deposit-guarantee-schemes-data#collapse2-1

Melden Sie sich für unseren kostenlosen Newsletter an und bleiben Sie bestens informiert! Erhalten Sie regelmäßig exklusive Angebote und wertvolle Finanznews, die Ihnen helfen, Ihr Geld noch erfolgreicher zu sparen und zu investieren.

Das erwartet Sie:

Starten Sie jetzt und machen Sie mehr aus Ihrem Geld!

Widerrufsbelehrung: Bei uns bleiben Sie stets informiert. Mit unserem kostenlosen Newsletter erhalten Sie die neusten Informationen rund um die Geldanlage direkt in Ihr Postfach. Wöchentlich auf dem Laufenden bleiben und eine Abmeldung ist jederzeit möglich.

Die Einlagensicherung gilt für alle Spareinlagen wie Festgeld-, Tagesgeld– und Girokonten. Auch Sparbücher und Sparbriefe unterliegen den Einlagensicherungssystemen. Dabei spielt es keine Rolle, ob die Konten in Euro oder in einer Fremdwährung geführt werden. Zudem greift die Absicherung für das Verrechnungskonto eines Depots, wohingegen das Depot selbst nicht der Einlagensicherung unterliegt.

Unter die gesetzliche Einlagensicherung fallen vorrangig Privatpersonen sowie Unternehmen, die bei Banken in Deutschland Einlagen wie Girokonten, Sparbücher, Festgeld- und Tagesgeldkonten führen.

In Deutschland gibt es ein umfassendes Einlagensicherungssystem, das darauf abzielt, die Einlagen der Kunden bei Banken und Finanzinstituten abzusichern. Dieses System umfasst sowohl gesetzliche als auch freiwillige Einlagensicherungsmaßnahmen.

Viele private Banken sind Mitglied im freiwilligen Einlagensicherungsfonds des Bundesverbandes deutscher Banken (BdB). Der BdB ist der Interessenverband der privaten Banken und Kreditinstitute in Deutschland. Er setzt sich für die gemeinsamen Interessen seiner Mitgliedsbanken in verschiedenen Bereichen ein, einschließlich der Einlagensicherung. Dabei sind Einlagen oberhalb der gesetzlichen Einlagensicherung mit bis zu 8,75 % (Stand: 2025) des Eigenkapitals der Bank gesichert.

Mitglieder des Bundesverbandes Öffentlicher Banken Deutschlands (VÖB) stützen sich in der Regel auf ihre eigene Form der freiwilligen Einlagensicherung und sind oft Mitglieder eines Dachverbandes, der ihre Interessen in Bezug auf die Einlagensicherung und andere Angelegenheiten vertritt. Der VÖB ist der Dachverband der öffentlich-rechtlichen Banken in Deutschland. Hierzu gehören unter anderem Sparkassen, Landesbanken und Förderbanken.

Im Jahr 2015 wurde die Entschädigung im EU-Ausland deutlich vereinfacht. Bei einer Bankeninsolvenz haben sich Anleger nicht mehr mit der Entschädigungseinrichtung des jeweiligen Landes auseinanderzusetzen. Die Entschädigung läuft automatisch über die Einlagensicherungssysteme. Im internationalen Vergleich gilt die Einlagensicherung in Deutschland und im EU-Ausland als risikoarm.

Banken aus Nicht-EU-Ländern können hinsichtlich der Einlagensicherung anders aufgestellt sein. Anleger können sich zunächst darüber informieren, wann eine Bank unter das europäische Recht fällt. Während zum Beispiel Zweigniederlassungen von deutschen oder EU-Banken trotz ihres Standortes im Nicht-EU-Land unter die gesetzliche Einlagensicherung der EU fallen, zählt dies für Tochtergesellschaften nicht. Neben den gesetzlichen Regelungen sollte ebenfalls die Bonität der Länder berücksichtigt werden.

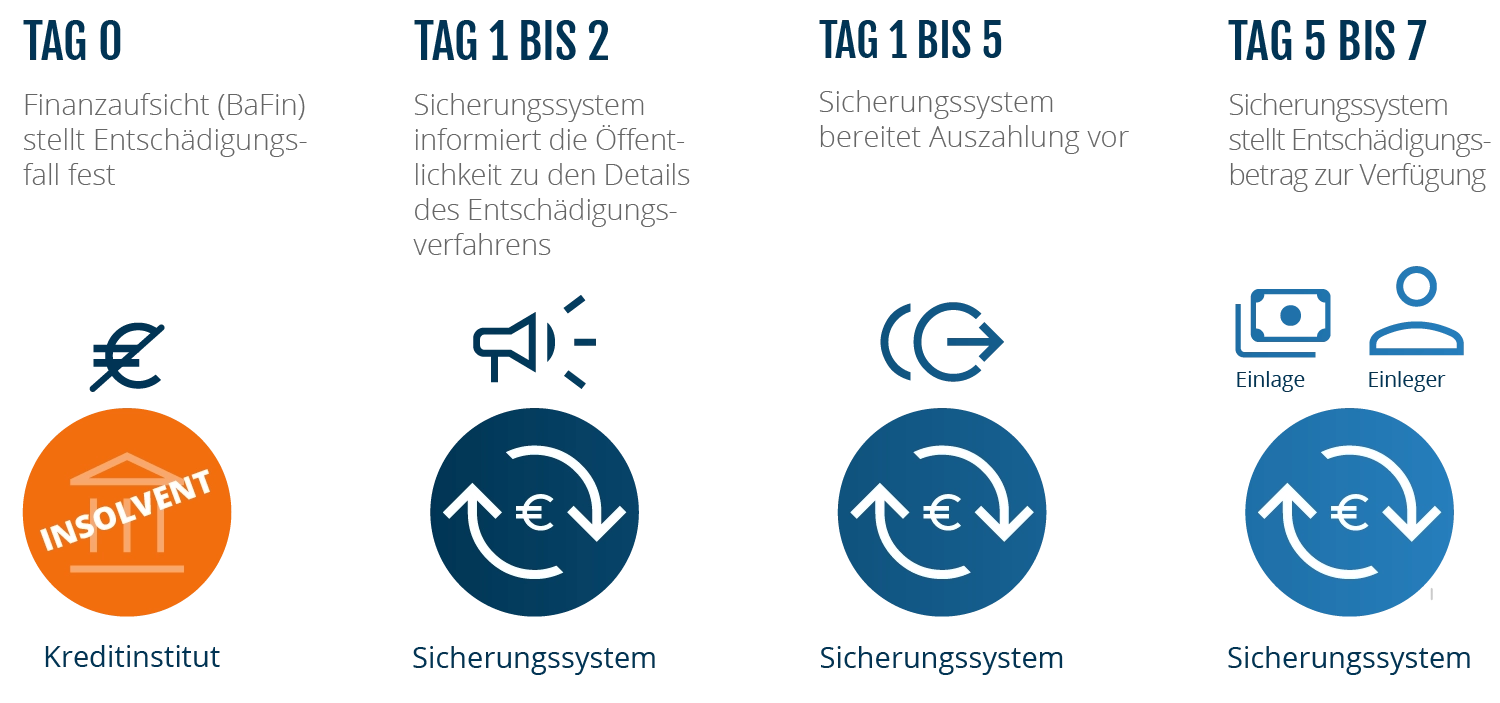

Im Schadensfall ist die jeweilige Einlagensicherung eines Landes verpflichtet, die Auszahlung binnen maximal zehn Tagen vorzunehmen – bis 2024 wurde diese Frist schrittweise auf sieben Tage verkürzt. Insgesamt kann der Vorgang jedoch einige Wochen länger dauern, da zunächst festzustellen ist, ob tatsächlich ein Fall für die Einlagensicherung vorliegt. Im Fall einer Entschädigungssituation unterstützt WeltSparen seine Anleger selbstverständlich im Rahmen des rechtlich und praktisch Möglichen.

WeltSparen bietet Zugriff auf attraktive Tages- und Festgeldangebote aus Deutschland und dem europäischen Ausland, auf globale ETF-Portfolios sowie auf Produkte zur Altersvorsorge. Die Eröffnung eines WeltSpar-Kontos erfordert lediglich wenige Minuten. Über das komfortable Onlinebanking ist eine transparente und einfache Kontoführung möglich.

Mit einem Tagesgeld- oder Festgeldkonto besteht die Chance auf attraktive Zinsen, die im EU-Ausland höher ausfallen können als bei deutschen Banken. Die Angebote von WeltSparen für diese Fest- und Tagesgeldkonten unterliegen der EU-weiten Einlagensicherung.

Vorteile von WeltSparen auf einen Blick

MuiPaper-root MuiPaper-elevation MuiPaper-rounded MuiPaper-elevation1 sc-hwdzOV isAsdo MuiAccordion-root MuiAccordion-rounded Mui-expanded MuiAccordion-gutters sc-jaXxmE jamdby”>

Die gesetzliche Einlagensicherung gilt nur für Einlagen, die in Euro oder einer anderen Währung eines Mitgliedes der Europäischen Union unterhalten werden. Die Höhe der Einlagensicherung liegt bei 100.000 € je Kunde und Bank.

Wird beispielsweise eine Einlage in US-Dollar (USD) getätigt, ist die Absicherung durch die gesetzliche Einlagensicherung ausgeschlossen. Anleger können dann prüfen, ob ein freiwilliges Einlagensicherungssystem besteht.

MuiPaper-root MuiPaper-elevation MuiPaper-rounded MuiPaper-elevation1 sc-hwdzOV isAsdo MuiAccordion-root MuiAccordion-rounded Mui-expanded MuiAccordion-gutters sc-jaXxmE jamdby”>

Die gesetzliche Einlagensicherung gilt für alle Länder in der EU in gleichem Maße. Das heißt: Im EU-Ausland sind Ihre Einlagen bis zu 100.000 € pro Anleger und Bank abgesichert. Zudem sind weitere Staaten des Europäischen Wirtschaftsraums (EWR) beteiligt: Island, Liechtenstein und Norwegen sowie zusätzlich Monaco, San Marino und die Schweiz. In Großbritannien gilt eine nationale Einlagensicherung, die bis zu 85.000 £ je Kunde und Bank absichert.

MuiCollapse-root MuiCollapse-vertical MuiCollapse-entered”>

Wertpapiergeschäfte, wie zum Beispiel Aktienkäufe, Fonds oder ETFs, fallen nicht unter die Einlagensicherung. Kapital in Fonds und ETFs zählen jedoch zum Sondervermögen. Kommt es also bei der Fondsgesellschaft oder der Depotbank zu einer Insolvenz, ist es möglich, die Wertpapiere zurückzufordern oder in ein anderes Wertpapierdepot zu übertragen.

Da sich die Einlagensicherung auf den einzelnen Anleger bezieht, hat jeder Kontoinhaber einen separaten Entschädigungsanspruch. Bei Eheleuten verdoppelt sich die Summe der Einlagensicherung auf 200.000 €. Demnach macht es keinen Unterschied, ob ein Paar ein Gemeinschaftskonto oder zwei Einzelkonten führt.

MuiCollapse-wrapper MuiCollapse-vertical”>

Wenn die Geldanlage die Einlagensicherungsgrenze von 100.000 € überschreitet, kann es sinnvoll sein, das Geld auf mehrere Banken zu verteilen. Da die staatliche Einlagensicherung eine Sicherungsgrenze von 100.000 € pro Anleger und Bank vorsieht, erhalten diese bei einer anderen Bank nach dem Sicherungssystem wieder eine Absicherung von bis zu 100.000 €.

Es gibt mehrere Möglichkeiten, um herauszufinden, ob eine Bank im Einlagensicherungsfonds ist. Folgende Schritte können dabei hilfreich sein: